DPU市场分析

DPU(数据处理器,Data Processing Unit),是继CPU和GPU之后的,数据中心第三颗主力芯片。

DPU首次由美国公司Fungible 提出,DPU行业(数据处理单元)是指用于数据处理的各种芯片和处理器。其主要目标是优化和提升数据中心效能。DPU是由基础网卡进化而来,是智能网卡发展的下一形态,DPU上游涉及如EDA设计软件、IP 核、封装测试、代工等环节,下游则主要对应数据中心/ 云计算、智能驾驶、数据通信、网络安全等领域需求。

由于算力提升与数据增幅呈现剪刀差,DPU可有效减少算力损耗。在当前数据增幅大幅提升的大背景下,CPU性能的增速减缓,成本大幅增加,CPU性能提升的难题有待解决,以 DPU为代表的异构计算具备将部分通用功能场景化、平台化的特点,实现算法加速并减少 CPU功耗,有助于运营商、云计算厂商和互联网厂商对数据中心的升级改造,减少高达30% 的数据中心算力税。

随着人工智能、物联网和大数据等技术的发展,系统的中央处理器(CPU)已经慢慢无法满足处理大量数据和实时决策等方面的需求。而数据处理单元(DPU)具有并行处理、低功耗等优势,能够更好地支持人工智能、物联网、大数据等领域的应用。因此,DPU 一直是各大厂商争相研发和投入的领域。DPU 行业也迎来了增长期。

DPU 其实在行业内已经孕育已久,从早期的网络协议处理卸载,到后续的网络、存储、虚拟化卸载。根据摩天轮数据,Amazon 的AWS 早在2013 年研发了Nitro产品,将数据中心开销( 为虚机提供远程资源、加密解密、故障跟踪、安全策略等服务程序) 全部放到专用加速器上执行。Nitro 架构采用轻量化Hypervisor 配合定制化的硬件,将虚拟机的计算( 主要是CPU 和内存) 和I/O( 主要是网络和存储) 子系统分离开来,通过PCle总线连接,节省了30% 的CPU 资源。

2019 年,美国公司Fungible 推出产品F1DPU,第一次提出了DPU的概念。2020 年10 月,英伟达将基于Mellanox 方案的SmartNIC 命名为DPU,重新定义了DPU的概念。2020 年,英伟达公司发布的DPU 产品战略中将其定位为继CPU 和GPU 之后数据中心的“第三颗主力芯片”,掀起了行业热潮。

根据市场调研机构 MarketsandMarkets 的数据,全球数字信号处理器(DSP)和DPU 市场规模预计在2025 年将超过680 亿美元,复合年增长率(CAGR)为9.4%。而在智能手机、家用电器、汽车、航空航天、通信和医疗等领域,DPU 的应用也将保持不断增长。随着人工智能的快速发展,DPU 在人工智能领域的应用需求不断增加。人工智能需求推动了DPU 产业的发展和创新,同时也将进一步激发DPU 行业的增长。而5G不仅可以加快数据传输速度,还可以更好地支持物联网和大数据等应用。这进一步增加了DPU 市场的需求,DPU 将被广泛应用于5G 网络的终端设备中。随着汽车智能化、自动化和电动化的快速发展,DPU 作为车联网技术的重要组成部分,将为增强驾驶体验和提高车辆性能提供支持。据 MarketsandMarkets 的市场报告预测,2023 年全球汽车智能驾驶市场总值将达到1,400亿美元。

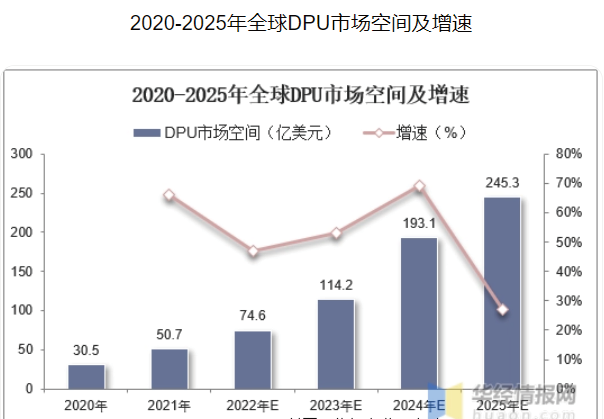

数据中心是DPU 目前最主要的应用场景,预计未来用于数据中心的DPU 数量将达到和数据中心服务器同等量级。随着DPU 技术方案更加成熟、数据中心在全球范围内加速落地,以及智能驾驶等诸多应用场景逐渐放量,NVIDIA、Intel 等厂商数据处理类芯片DPU/IPU 大规模量产,全球DPU 市场将在未来几年迎来爆发式增长。

图片来源:公开资料整理

DPU中国市场趋势

对于中国市场,受新基建、数字化转型及数字中国远景目标等国家政策促进及企业降本增效需求的驱动,近年来我国数据中心业务收入持续高速增长。据统计,2021 年,我国数据中心行业市场收入达到1500.2 亿元,同比增长28.5%。随着我国各地区、各行业数字化转型的深入推进,我国数据中心市场收入将保持持续增长态势。

在云计算市场带宽迭代中,数据中心平均2-3 年迭代一次,DPU 能够很好支持用户数据中心带宽升级,并且将新功能灵活部署在旧有的硬件架构上。2017-2019 年,我国云计算行业规模增速均在30% 以上,呈高速增长态势,2021 年我国云计算市场规模为3102 亿元。目前,包括亚马逊、阿里云、华为等云计算龙头都在发展符合自身要求的DPU 产品线。

对于智能车市场,DPU 在车载终端的部署可提升终端处理能力和传输速率,从而降低时延,保证车辆在高速移动场景下维持数据交换。未来,智能驾驶每个车机节点都可视为小型数据中心,并将产生大量的数据处理、转发、交换和存储需求。

为降低车载终端在无线侧的传输时延,每辆智能驾驶汽车都有望配备DPU。以NVIDIA 为例,其智能驾驶平台Atlan 即集成了DPU 芯片,预计在2025 年用于车机之上。DPU 可以部署在L3 及以上级别自动驾驶汽车上,未来搭载TJP、HWP 等L3 级别功能的智能汽车将会逐步落地,到2027 年L2.5/3 级别智能汽车有望成为主流。

2023 年国内数据中心有望升至800 G,DPU 性能将升级至100 G 及更高,DPU 将迎来第一轮配置需求。据统计,2021 年国内DPU 市场规模为75.3 亿元,预计2025 年,国内市场规模将达到565.9 亿元,五年复合增速达170.60%。

国内DPU 行业市场集中度较高。根据头豹研究院数据,近年来国内DPU 市场中,国际三大巨头英伟达,博通,Intel 的份额分别达到 55%、36%、9%。但国内DPU 厂商也逐渐崛起,例如星云智联、大禹智芯、云脉芯联、芯启源和中科驭数等。

DPU国际市场趋势

国际上,Nvidia、Intel、Xilinx、Marvell、Broadcom、Pensando、Fungible、Amazon、Microsoft 等多家厂商在近2-5 年内均有DPU 或相似架构产品生产,较国内相对较早。国内厂商中,华为,阿里,百度,腾讯也在近几年针对自身服务器进行自研与外购DPU,针对的主要功能在于数据,存储与安全方面。

在激烈的市场竞争中,企业及投资者能否做出适时有效的市场决策是制胜的关键。目前行业处于自然生长阶段,各个技术路线都以能够满足客户需求先行。未来必然还会面临标准化、制程与工艺的 提升、下游应用的多样化支持等挑战。而有一些投资人认为,DPU 与CPU/GPU 同量级的高投入,但市场规模却不大。并且因为DPU 跟用户的业务相关,很多用户倾向自研,这进一步导致公开市场规模更加有限。剖析其本质,DPU是在目前算力困境的大背景下产生的,预示着一个新的算力时代的到来。行业需要更多的技术创新,更好的服务“东数西算”国家大战略和数字经济发展。

目前DPU 的市场环境也面临着一些挑战:成本、市场、技术及售后等多方面挑战使得各大厂商需要不断地推出应对的解决方案,DPU 行业发展基于高度依赖于硬件和软件技术的学习和积累。市场技术门槛较高,研发团队需要有一定的技术和经验积累。并且DPU 终端设备一般集成于其它产品,不具备单独的市场,所以售后服务与解决方案难度较大。除此之外,用户对设备处理速度的要求一直在提高,设备的质量、性能、信赖性和稳定性均有要求,这对厂商的市场推广和维护都提出了新的挑战。DPU 的研发成本也非常高昂,大芯片需要足够通用,足够大范围落地,才能在商业逻辑上成立。在研发方面的投入,DPU 相比CPU、GPU 还要更高:开发DPU 芯片,不但需要高性能CPU IP、高性能总线IP, 还包括高速PCIe、Ethernet 以及DDR/HBM等;还需要开发非常多的、并且难度也非常高的各类加速引擎,如网络协议处理加速引擎、高性能网络加速引擎、存储加速引擎、各类安全加速引擎等;还需要把IaaS 等很多上层的软件服务融入到芯片的软硬件方案中,并且需要跟不同用户的不同场景进行对接。

总体来说,DPU 行业市场前景广阔,行业将从市场机遇中迎来持续增长,同时研发团队也正在努力的不断创新提高技术工艺,为用户和公司客户提供更好的解决方案。

(本文来源于EEPW 2023年10月期)

加入微信

获取电子行业最新资讯

搜索微信公众号:EEPW

或用微信扫描左侧二维码