2025年存储产业进入上升循环?

存储器市场价格上涨、供需平衡不断改善之下,原厂业绩持续攀升,普遍实现扭亏为盈。同时,存储模组厂商业绩也实现快速增长。AI强劲助力之下,存储厂商乐观看待未来市况,有厂商甚至直言:2025年存储产业将是显著上升循环年。

01

原厂、模组厂业绩亮眼

近期,美光与华邦电两家原厂相继公布最新财务数据。

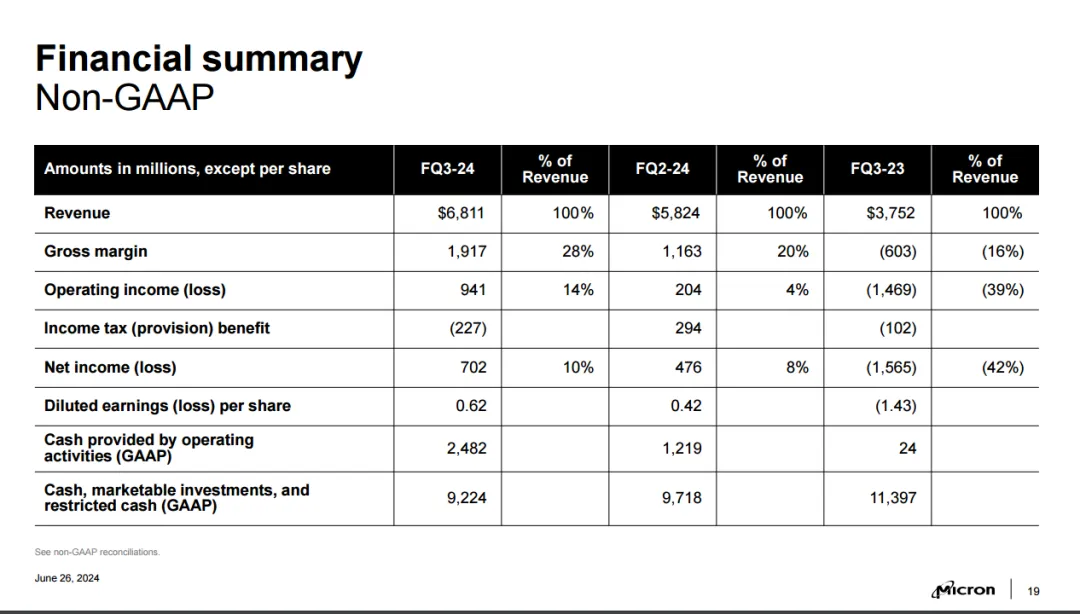

美光财报(2024年3-5月)显示,该季公司营收68.11亿美元,同比增长81.5%;Non-GAAP下,美光经营利润9.41亿美元;净利润7.02亿美元,环比增长47%。其中,美光DRAM收入约47亿美元,环比增长13%;NAND业务收入约21亿美元,环比增长32%。DRAM与NAND ASP环比增长均超过20%。美光表示,该季公司营收、毛利率和每股收益均高于指导范围上限。展望下一季度,美光预计公司营收将可达到74亿—78亿美元之间。

图片来源:美光

华邦电公布自行结算的2024年6月营收报告显示,6月合并营收为新台币73.78亿元,同比增长5.56%;累计1~6月合并营收为416.05亿元新台币,同比增加14.53%。

存储模组厂商方面,威刚、群联、十铨等厂商6月及上半年营收全面实现年增。其中,威刚6月营收达29.54亿元新台币,同比增长超29.38%,今年上半年合并营收209.1亿元新台币,同比增长48.56%。十铨6月营收27.96亿元新台币,年增44.93%;群联6月营收53.61亿元新台币,年增55.93%,双双创下单月营收历史新高数字。

此外,佰维存储与德明利两家公司近期披露公告,预计今年上半年净利润将同比大幅增长。其中,佰维存储预计2024年1-6月扣除非经常性损益后的净利润盈利为27,500万元至32,500万元人民币,同比上年增长191.12%至207.69%。德明利预计2024年1-6月营业收入为200,000万元至230,000万元人民币,同比上年增长238.68%至289.48%。

02

存储厂商:2025年是显著上升循环年

展望后续存储市况发展,无论是原厂还是模组厂,皆乐观看待。

美光作为三大DRAM原厂之一,近年受益于AI浪潮,HBM业务发展迅速。因此,美光坚定看好AI与HBM发展。美光预计2024财年公司将从HBM中获得数亿美元收入,而到2025财年这一数字将达到数十亿美元。同时,美光再次强调,HBM供不应求,2024至25年HBM内存芯片已经售罄。

华邦电董事长焦佑钧表示,华邦电从2022年第2季开始感受到存储器销量下滑,经过八个季度后,今年第2季陆续感受到销量上升,预期是数量先行,价格后面就会跟上,正向看待未来两年存储器产业将进入上升循环,2025年更是显著上升循环年,明年市况可用“显著乐观”来形容。

威刚董事长陈立白强调,目前上游原厂对价格态度仍相当正向积极,产能配置以毛利率最高的HBM优先配置,其次是一般用途的DDR5与DDR4,资本支出也以获利为导向,因此短期现货价干扰并不影响第三季的DRAM与NAND Flash合约价持续稳定向上。同时,近期部分DRAM现货价已开始止跌回升,看好在短期现货市场整理后,公司出货动能也将随着下半年传统旺季,回归继续成长的轨道。

03

Q3存储器合约价预测:NAND Flash价格收敛

值得注意的是,尽管存储厂商普遍看好未来市况,AI浪潮也确实助力了服务器、HBM、Enterprise SSD等产品需求提升,但下游终端应用市场尚未全面复苏,同时原厂积极投产可能引起未来供需平衡变化,上述因素推动下,未来存储市场部分产品合约价存在收敛的可能性。

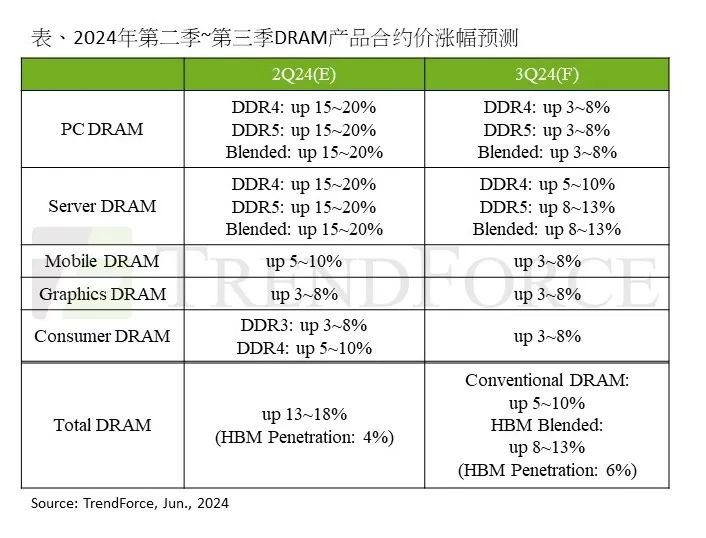

全球市场研究机构TrendForce集邦咨询最新调查显示,由于通用型服务器(general server)需求复苏,加上DRAM供应商HBM生产比重进一步拉高,使供应商将延续涨价态度,第三季DRAM均价将持续上扬。DRAM价格涨幅达8~13%,其中Conventional DRAM涨幅为5-10%,较第二季涨幅略有收缩。

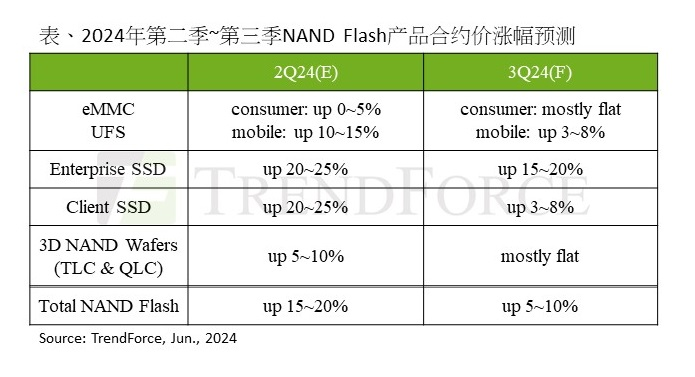

NAND Flash方面,集邦咨询表示,第三季除了企业端持续投资服务器建设,尤其Enterprise SSD受惠AI扩大采用,继续受到订单推动,消费性电子需求持续不振,加上原厂下半年增产幅度趋于积极,第三季NAND Flash 供过于求比例(Sufficiency Ratio)上升至2.3%,NAND Flash均价(Blended Price)涨幅收敛至季增5-10%。

综观NAND Flash今年价格走势,由于原厂上半年控制增产,NAND Flash价格加速反弹帮助原厂重回获利。但随着各家厂商下半年开始明显扩大投产,零售市场买气仍未复苏,wafer现货价走跌,跌幅扩大导致部分wafer价格已低于合约价超过二成,wafer合约价格未来上涨空间面临挑战。

关键词: 存储 TrendForce

加入微信

获取电子行业最新资讯

搜索微信公众号:EEPW

或用微信扫描左侧二维码