半导体,江湖变了

从早期的真空管到如今的集成电路,半导体行业的发展如同一场没有终点的赛跑。人们一直在思考:「半导体行业,会有永远的大赢家吗?」

历史的车轮滚滚向前,半导体行业经历了无数次的变革与洗牌。

曾经称霸一时的巨头可能在瞬间黯然失色,新兴的力量又如同雨后春笋般崛起。这个行业的竞争之激烈,变化之迅速,让每一个参与者都如同在波涛汹涌的海洋中前行,稍有不慎便可能被浪潮淹没。

半导体行业永远有「英雄」,但不是所有「英雄」都能够稳坐王位。

「王者」x86 迎来新挑战

CPU 的发展史简单来说就是英特尔公司的发展历史。x86 系列 CPU 的发展历程某种程度上也就是 CPU 的历史发展历程。

1976 年初开始设计、1978 年中发表的英特尔第一款 16 位元微处理器 8086(iAPX 86)是最成功的处理器系列「x86」开端,这颗微处理器开启了 x86 架构的辉煌时代。

之后 1979 年又推出 8 位元数据汇流排英特尔 8088,成为 8086 的低成本简化产品之一,并用在初代 IBM PC 处理器,被世人知晓。

1992 年,英特尔再次成为世界上最大的半导体公司,于 1994 年实现百亿美元年营收,从此奠定了在芯片业不可撼动的霸主地位。

在不断的产品迭代中,英特尔在处理器领域,逐渐完成了一统江湖的伟业,垄断了个人电脑和服务器的处理器市场。

巅峰时期,全球 CPU 市场的 85.2% 都归英特尔所有,市场主流的三大架构中,x86 是妥妥的王者。

「Arm 正在大举进攻。」这句话似乎每一年都会被提出,但 PC 的市场份额依旧被 x86 牢牢把控。然而,今年在 AI 的裹挟下,Arm 的攻势非常猛烈。

Windows on Arm

今年微软推出了基于 Arm 架构的全新 PC 品类,Windows Copilot+ PC。据上手试用新机的媒体表示,这次发布的 Surface 设备比之前搭载 Arm 架构芯片的 Windows 笔记本电脑「先进几光年」。

这并不是微软第一次尝试和 Arm 结合,过去十年来,微软一直在尝试推动 Windows on Arm,但一直不太成功。

2012 年时,微软第一次推出自己的 Arm 架构产品,基于 Windows 8 RT 操作系统的 Surface RT。而当时 Surface RT 使用的,是 Nvidia Tegra 3 和 Tegra 4 这两款 Arm 架构的英伟达 SoC。但问题绝大部分 Windows 软件是不能运行的,微软经典的.exe 文件也不能运行。

微软的失败,是由于 Arm 生态系统的匮乏。

吸取了前几次的经验。2016 年,微软委托高通带头将 Windows 操作系统转移到 Arm 的底层处理器架构上。去年,微软与高通又达成了一项排他性协议,称在 2024 年底之前开发基于 Arm 架构的 Windows 兼容芯片。

近年来重量级软件如 Photoshop 等全面支持 Arm64 指令集,主流浏览器内核如 Chrome、Edge 等也都完成了本地 Arm 端移植,这大大扩展了 Window on Arm 设备的软件生态和使用体验。

抓住这一时机,微软开始选择 Arm。这次微软对新 Surface 进行了软硬件同步优化。在 Windows 系统内核层面进行了深度定制优化以充分发挥 Arm 架构效能。微软称,其新设备在 87% 的情况下运行的都是 Arm 原生应用程序。

摩根士丹利分析师 Charlie Chan 等在最新报告中指出,看好 Windows on Arm (WoA) AI PC 的前景。分析师认为,基于 Arm 架构的 AI 个人电脑有望在未来几年获得更大市场份额,相关半导体股票成为潜在受益者。

Arm 的高歌不仅是在于微软的操作融合,谷歌在今年也有所动作。

谷歌已经开始收购新公司,力推 Arm 架构。前几天谷歌宣布收购虚拟软件公司 Cameyo,准备强化自家 ChromeOS 与 Windows 应用程式整合度。也就是说,谷歌正在以 Arm 架构打造 Chromebook 使用的处理器,想打破此前的 Windows 加上 x86 架构长期垄断 PC 市场的情况。

要知道从 PC 的操作系统看,2023 年微软 Windows 操作系统在 PC 市场的市占率高达 79%,其次是苹果 macOS(11%)和谷歌 Chrome OS(9%)。苹果 macOS 一直搭载的就是 Arm 架构芯片,随着微软和谷歌的倾斜,Arm 可谓是多点突破。

芯片方面,Arm 架构处理器也在不断赶超。目前基于 Arm 的处理器(来自苹果和高通)在能源效率(以每瓦特性能衡量)方面已经开始赶上 x86。高通去年推出了 Arm 架构的 CPU 骁龙 X Elite,通过集成 NPU 能够实现 45 TOPS 的算力。

实际上,高通能够在今年大力推动 Windows on Arm 的发展,与其在 2021 年收购芯片初创公司 Nuvia 不无关系。Nuvia 是由三名前苹果工程师创立,他们曾参与开发基于 Arm 的 Apple Silicon 芯片,骁龙 X 系列也正是第一个受益于 Nuvia 人才的产品线。

此外,有消息透露,联发科正在开发一款基于 Arm 架构的个人电脑(PC)芯片,将用于运行微软的 Windows 操作系统。其中两位知情人士表示,联发科的 PC 芯片将于明年晚些时候推出。该芯片基于 Arm 的现成设计,这可以大大加快研发速度,因为使用现成的、经过测试的芯片组件所需的设计工作更少。

目前,宏碁、华硕、戴尔、惠普、联想等 PC 品牌大厂也都推出了 Arm 架构的笔记本电脑。

也许是多方面的不断增长,Arm CEO 甚至放下了豪言:「我认为,在未来五年内,Arm 在 Windows 中的市场份额可能会超过 50%。」并预测,到 2025 年底将有 1000 亿台使用 Arm 处理器的 AI 设备。

被狂追的 SK 海力士

谈到存储,往往能够想到的「老大」就是三星,但随着 HBM 的出现,SK 海力士现在也有了一拼之力。

犹记得在 2022 年底,存储正开始新一轮周期谷底,此时 Open AI 也尚且没有横空出世。从存储的市场占比来看,2022 年第三季度,全球 DRAM 市场中三星业务收入为 74.0 亿美元,占比达到 40.7%;SK 海力士收入为 52.4 亿美元,占比达到 28.8%。

当时,SK 海力士困于周期业绩持续亏损。从公司发布的财报来看,2022 年第四季度营业亏损 1.7 万亿韩元(约合人民币 93.6 亿元),营业亏损率 22%。销售额为 7.699 万亿韩元,净亏损为 3.52 万亿韩元(约合人民币 193 亿元)。这是 SK 海力士单季业绩自 2012 年第三季以后,时隔 10 年首次出现季度亏损。

伴随着 Open AI 带来的 Chat GPT 大模型爆发,随之带来对于存储需求的增加。SK 海力士优先下注的 HBM 为其带来了新的逆袭。

因为在 HBM3 上抢得先手,去年 SK 海力士几乎垄断了英伟达 HBM3 订单。

TrendForce 的数据显示,SK 海力士 2024 年在这一领域的市占率已超过 52%,处于领先地位。三星电子紧随其后,市占率为 42.4%,美光的份额预计超过 5%。

我们来看一看截至 6 月 SK 海力士和三星在 HBM 上的进展。

SK 海力士在 3 月份宣布了 HBM3E 开始量产,将与台积电合作开发 HBM4 产品。SK 海力士表示,应大客户要求,HBM 开发进度将提前一年,预计于 2025 年完成 HBM4 的开发;HBM4E 最早于 2026 年推出,内存带宽将是 HBM4 的 1.4 倍。

三星的 8 层垂直堆叠的 HBM3E 已经在 4 月量产,并计划在第二季度内量产 12 层垂直堆叠的 HBM3E,比原计划里的下半年提前了。在 ISSCC2024 上,三星公布了其 HBM4 的研究成果,最高带宽达 2TB/s,并通过 16 层堆叠实现 48GB 容量,计划于 2025 年推出。

业内有观点认为,SK 海力士与三星之间的技术水平仍存在差距,三星要填补这一差距可能还需要一段时间。惠誉评等(Fitch Ratings)的高管 Shelley Jang 表示:「三星仍需要时间来追赶。在生产 HBM 上存在技术差异。短期内,SK 海力士可能会在市场上保持优势。」

三星开始对于 HBM 市场焦虑。

市场一直有消息暗示,三星自去年起一直想通过英伟达(Nvidia)对其 HBM3、HBM3E 的测试,但最近因发热和功耗问题尚未能通过,仍需进一步验证。

尽管三星回应:「正与合作伙伴就供应 HBM 芯片顺利进行测试。」但 5 月三星撤换芯片部门主管庆桂显(Kyung Kye-hyun)的消息,还是透露出一丝耐人寻味,因为三星通常在年底调整管理层。

其实长期以来,三星一直认为自己理所当然地优于业务规模较小的 SK 海力士,目前的状况是三星无法接受的。与管理层对立的三星工会批评高管没办法读懂市场趋势,指出:「说 HBM 不会带来利润并拒绝开发的高管怎么样了?他们拿了大笔离职费后辞职了。」

AI 时代,三星正在狂追 SK 海力士。

代工业,中国台湾地位被削弱

目前,中国台湾生产了全球 60% 以上的半导体和 90% 以上的最先进芯片。

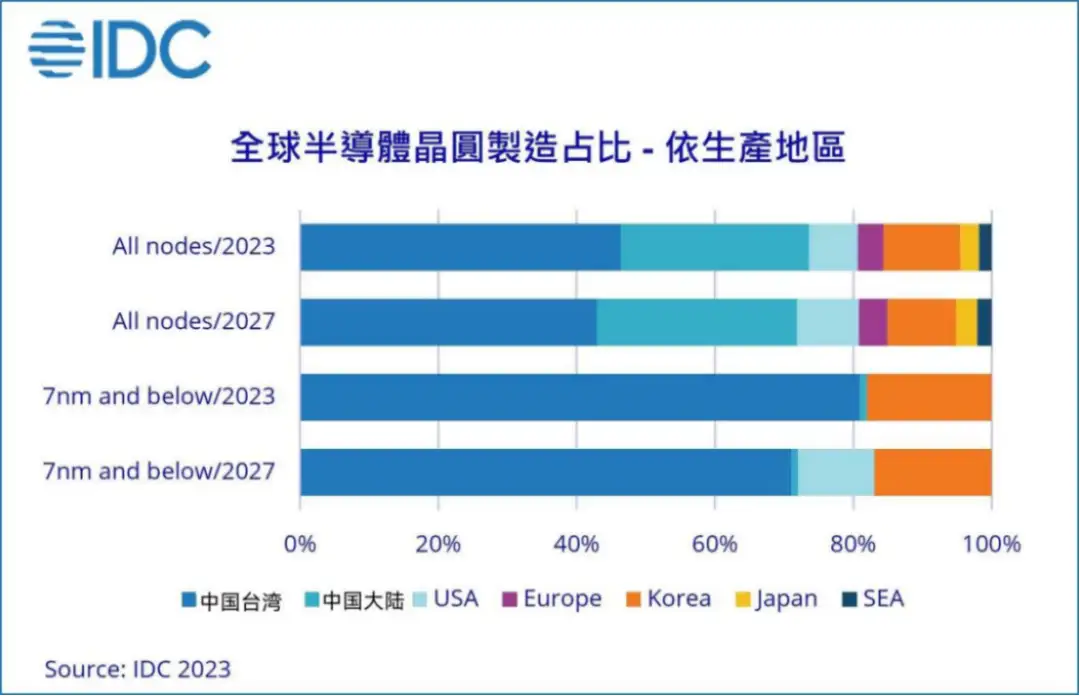

中国台湾的主导地位很大程度上归功于台积电,台积电占据近乎一半的晶圆代工市场份额。但随着台积电去各国建厂,来自中国台湾本地的产能将会是肉眼可见的减少。IDC 预计,到 2027 年,中国台湾芯片制造商在代工业务中的份额将从 2022 年的 46% 降至 43%。

实际上,中国台湾代工产能的减少背后是中国大陆和美国的代工力量发展。

美国一直在押注本土半导体制造业。拨出将近 527 亿美元用于「美国半导体研究、开发、制造和劳动力发展」,具体包括:390 亿美元对美国本土芯片制造的补贴,制造设备成本 25% 的投资税收抵免,还有 130 亿美元用于半导体研究和劳动力培训。

这也带来了美国代工份额的增加。Trend Force 预测,随着台积电美国晶圆厂的量产,以及英特尔在美国晶圆代工产能的扩大,预计到 2027 年,美国在全球先进制程产能当中的占比将猛增至 12%。

中国大陆更不必多说。今年前 5 个月,中国集成电路出口额约为 626.13 亿美元,同比增长 21.2%。5 月单月出口额约为 126.34 亿美元,同比增长 28.47%。前 5 个月,集成电路进口额同比增长 13.1%。

据国联证券研报,中国半导体市场约占全球半导体市场的三成。中国企业大规模投入传统芯片制造,正处于全球芯片产业即将迎来复苏的时点(28nm 等成熟制程)。

中国大陆半导体厂商 2023 年产能同比增长 12%,达到每月 760 万片晶圆。预计中国大陆芯片制造商将在 2024 年开始运营 18 个项目,2024 年产能同比增加 13%,达到每月 860 万片晶圆。

由于美国等对先进设备出口管制,这导致中国大陆转而扩大投入成熟制程(28nm 及更成熟的制程),预计 2027 年中国大陆成熟制程产能占比可达 39%。

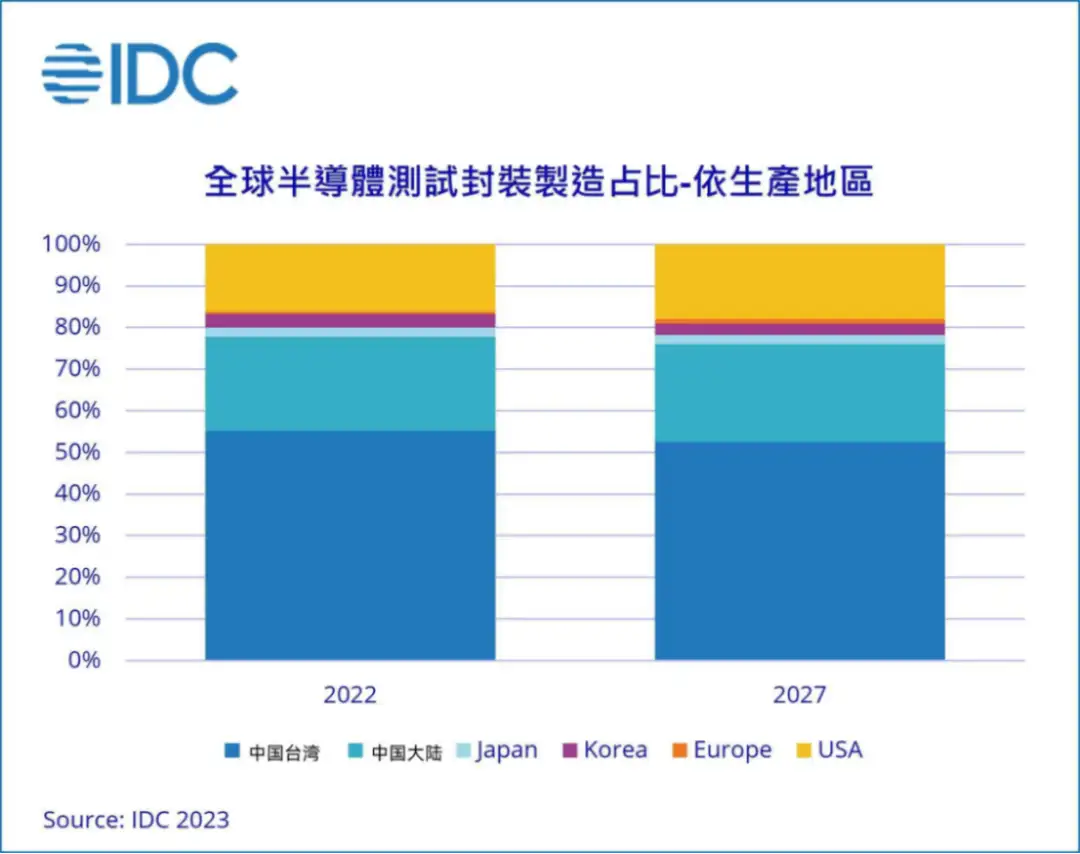

此外,在封装测试方面东南亚也开始崛起,抢占中国台湾份额,尤其是马来西亚和越南。据 IDC 预测,东南亚在全球半导体封装测试中的份额将在 2027 年达到 10%,而中国台湾的份额将从 2022 年的 51% 下降至同年的 47%。

越南方面封测企业的数量在不断增长。去年封测大厂艾克尔(Amkor)在越南北宁省(Tinh Bac Ninh)设立的封测厂 Amkor Technology Vietnam 正式稼动。同时,英特尔宣布扩大投资胡志明市的封测组装厂 Intel Products Vietnam;荷芯片封装设备制造商贝思半导体(BE Semiconductor Industries)在胡志明市设厂。

马来西亚在最近发布了《国家半导体产业战略(NSS)》,计划直接向马来西亚半导体产业提供至少 250 亿令吉(约合人民币 385.3 亿元)的补贴,并吸引至少 5000 亿令吉(约合人民币 7705 亿元)的本土及外国的企业投资,主要投向芯片设计、先进封装和半导体制造设备等关键领域。希望通过提供 53 亿美元的半导体补贴,来撬动约 1062 亿美元的半导体投资。

这么来看,在未来的一段时间里,中国台湾的代工和封测都会逐步减少。

结语

诸如「王者」x86 遇上不断崛起的 Arm,存储巨头三星也需要追赶曾经的老二 SK 海力士,中国台湾的代工份额在逐年下降。半导体行业没有永远的「英雄」,但永远会有「英雄」。

市场的风云变幻、技术的迭代更新,都让一切充满了变数。然而,有一点却是明确的,那就是谁能紧紧抓住技术和创新这两把关键钥匙,谁就更有可能在激烈的竞争中脱颖而出,成为阶段性的赢家。

加入微信

获取电子行业最新资讯

搜索微信公众号:EEPW

或用微信扫描左侧二维码