从国际龙头企业布局看SiC产业发展趋势

编者按:碳化硅(SiC)具有高击穿场强、高热导率、高饱和电子漂移速率等特点,可很好地满足新能源汽车与充电桩、光伏新能源、智能电网、轨道交通等应用需求,对我国“新基建”产业发展具有重要意义,是未来五年“中国芯”最好的突破口之一,当下我国应该集中优势资源重点发展。

摘要:本文首先分析了国际五家龙头企业的最新动态与战略布局,在此基础上归纳总结了SiC产业当前发展现状与未来趋势,最后提出我国相关单位应引导产能集中布局,避免产业资源分散,尽快布局8英寸SiC全产业链,加强SiC MOSFET产业技术公关,加强下游应用企业与芯片企业协同创新。

1 国际龙头企业最新动态与布局

1.1 Wolfspeed: SiC衬底全球占比超过50%

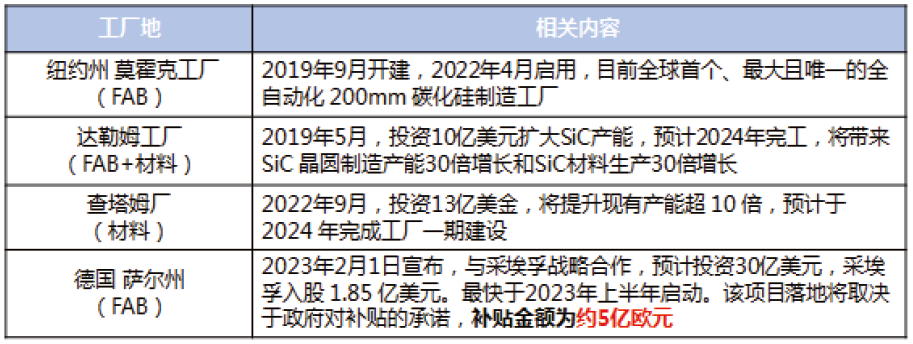

Wolfspeed 专注于SiC和氮化镓材料、功率设备,是目前全球最大的SiC 衬底供应商,SiC 衬底全球占比超过50%,但仍疯狂扩产[1],2019 年抛出65 亿美元的扩产计划,5 年产能计划增长30 倍, 到2024 年月产能达到10 万片(等效6 英寸), 现有基地布局主要分布在美国北卡罗来纳州和纽约州,如图1 所示,从2019 年之后新布局的产能基本都是8 英寸,器件方面主要是满足车规标准的器件。2023年2 月,Wolfspeed 还宣布在德国萨尔州建造世界上最大的SiC 工厂,并计划4 年内开始批量生产,该大型项目的实现将取决于政府补贴的承诺,大概5 亿欧元,占项目投资的1/4[2]。

陈东坡(北京三安光电有限公司 副总经理)

图1 Wolfspeed的SiC业务概况

1.2 ST:首家把SiC批量用在特斯拉主逆变器上

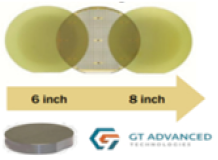

意法半导体(ST)于2017 年开始量产SiC 器件,随后开始产能扩展,2022 产能相比2020 年增长了2.5倍以上,并计划在2017—2024 年间把SiC 产能提高9 倍。为了提高供应比例同时又降低成本,ST 对SiC 技术和供应链战略还包括从6 英寸到8 英寸SiC 晶圆的升级,并于2023 年底前量产8 英寸SiC 晶圆[3]。衬底方面,ST 目标是到2024 年实现40% 以上SiC 衬底的内部供应。为达成上述目标,ST 收购了Norstel 以将其转化为ST的技术并扩大产能,并在意大利卡塔尼亚建设一座投资8亿美元的衬底厂,相关信息如图2 所示[4]。2022 年12 月,ST 还与法国Soitec 合作开发8 英寸SiC 衬底制造技术,提升SiC 衬底加工效率与产出[5]。

图2 ST的SiC业务概况(统计截至2023年5月)来源:ST

1.3 英飞凌:全球最大的功率半导体器件厂

功率半导体龙头厂商英飞凌斥资20 亿欧元(注:约合144 亿元人民币)扩产SiC、GaN(氮化镓),扩产重点在晶圆制造环节[6],计划2027 年把SiC 产能增长10 倍,2030 年取得全球30% 市场份额。该产能增加主要通过奥地利Villach 和马来西亚Kulim 工厂实现,奥地利Villach 是基于现有6/8 英寸硅半导体产线改造成SiC 和GaN 产线;马来西亚Kulim 则为全新工厂,预计2024 年夏季投产,预计到2027 年,英飞凌将具备150 mm 和200 mm SiC 晶圆生产能力,如图3 所示。为满足产能扩张需求,英飞凌在2018年花费1.24 亿欧元收购了“冷切割”技术企业Siltectra,在提升加工效率的同时可提升良率,同时与多家上游企业如Wolfspeed、SiCrystal 及昭和电工签订SiC 衬底/ 晶锭/ 外延片长期供货协议,提前锁定产能,以确保原料供应的稳定性与灵活性[7]。此外,英飞凌向3000 多家客户提供SiC 产品,主要应用于电源、光伏、运输、新能源汽车及充电桩等,公司预计2025 年SiC 将实现10 亿美元的营收目标。

图3 英飞凌SiC布局

1.4 Onsemi:通过收并购扩大布局,2006年至今已进行20次收并购

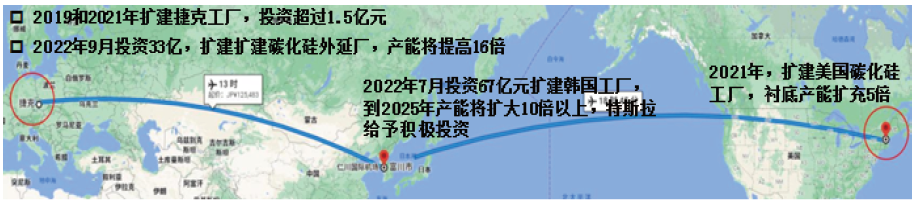

安森美(Onsemi)一直专注于半导体行业,公司在亚太地区拥有完善的供应链体系,未来战略重心将放在电动汽车和工业两个领域,目前多家车企采用安森美SiC 技术,包括起亚EV6 GT车型, 梅赛德斯- 奔驰等。安森美SiC 器件制造技术也走在世界前列,其战略转型是:All in SiC,公司目前拥有SiC 全产业链一体化平台,其中,衬底在美国生产,抛光和外延是在捷克工厂完成,芯片前端处理、减薄、背面金属和晶圆测试 (WAT) 在韩国富川,器件与模块封装在中国和马来西亚,这些工厂大多来自收购[8]。公司通过与客户群签订长期供应协议,未来3 年预计实现40 亿美元SiC 收入。

为了支持未来几年的高速增长,安森美近4 年5 次扩建SiC 工厂,总投资额超过100 亿元人民币[8],具体见图4。公司于2021 年还以4.12 亿美元(约合26.87 亿元人民币)收购SiC 生产商GT Advanced Technologies(GTAT),并继续追加投资,使2022 年底GTAT 的产量翻倍,2023 年将再次翻倍,并推进 6 英寸和8 英寸SiC 晶体生长技术[9]。

图4 安森美SiC布局

1.5 罗姆:全球首家将SiC SBD和MOSFET量产的企业

罗姆(ROHM)从2000 年开始进行SiC MOSFET基础研究,并在2009 年收购德国SiC 晶圆材料厂商SiCrystal,拥有了从晶棒生产、晶圆工艺到封装的全产业链垂直整合[10]。面对市场对SiC 产品高增长需求,公司制定了积极的产能扩展计划,相比2021 年,2025 年SiC 产能将提升6 倍,到2030 年提升35 倍,并计划从2023 年实现从6 英寸升级到8 英寸衬底的量产[11],如图5 所示。罗姆当前主要关注汽车、工控和海外市场,与大量客户开展合作或者组建合资公司,包括2020 年与纬湃科技、臻驱科技合作开发SiC 电源解决方案,2021 年与吉利签署了战略合作协议,与正海集团成立SiC 功率模块合资公司海姆希科;2022年,Lucid 公司OBC 应用了罗姆的SiCMOSFET,同年,罗姆的SiC MOSFET通过了赛米控公司的认证[12]。

图5 罗姆SiC布局 来源:罗姆

2 SiC产业发展现状与趋势

2.1 行业巨头均在产业链关键环节规模布局

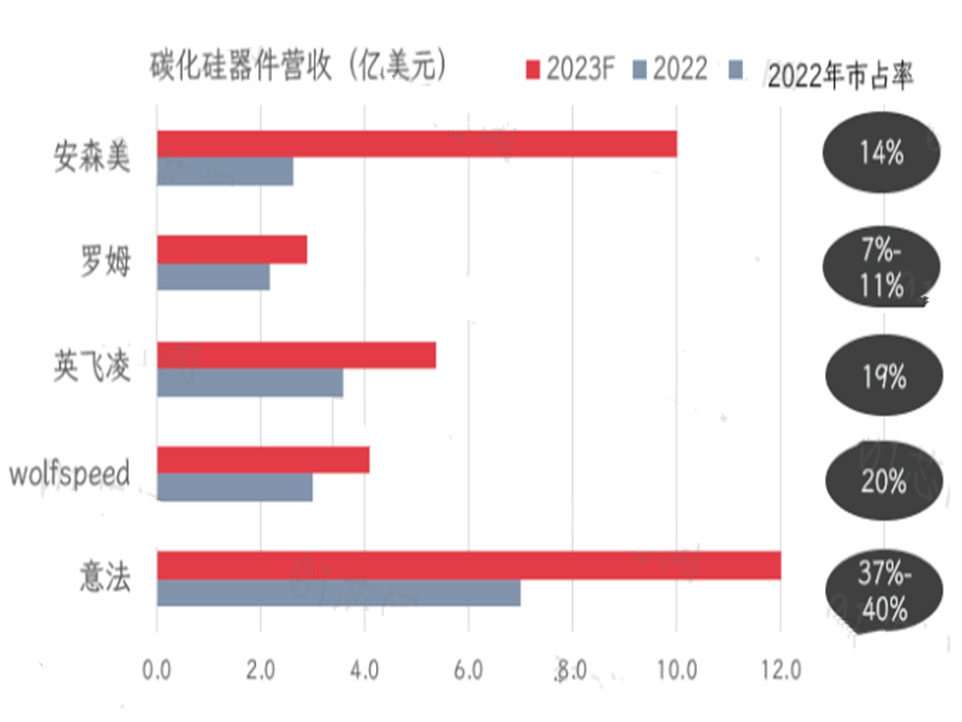

受益于光伏新能源、新能源汽车与充电桩等终端需求大幅增长,SiC 产业迎来爆发,从最上游的衬底、外延材料,晶圆代工、器件封测到SiC 模块封装,全线需求激增。安森美、Wolfspeed、ST、罗姆等SiC 领域龙头企业,均发表了对行业发展的积极展望,具体见图6,并扩大投资布局,力求2025 年前释放产能[13]。我国本土企业在SiC 方面的投资热情也非常高,中车、斯达、三安、长飞、士兰微等企业均有大规模的SiC产能布局,国内宣布投资的SiC 项目超百个,形成了产业过热的表象。从扩产环节来看,由于晶棒生长速度慢且技术难度大,产业链成本集中于上游,价值量倒挂,所以衬底、外延环节也成为企业扩产布局的重点环节[14]。

图6 行业龙头企业营收与市场占比 来源:01芯闻

2.2 6英寸向8英寸快速转变成行业必然趋势

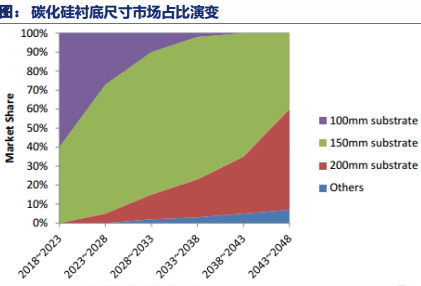

SiC 衬底是SiC 产业链中成本占比最大、技术门槛最高的环节,衬底对器件成本降低与规模应用起着决定性作用,扩大衬底尺寸是降低器件成本的有效方式之一。更大的衬底尺寸意味着单片SiC 晶圆能够制造出的芯片数量更多,晶圆边缘浪费减少,单芯片成本降低,这将驱使越来越多SiC 厂商从6 英寸向8 英寸转变[15],如图7 所示。尽管当前8 英寸SiC 距离大规模量产还有一段距离,短期内不会对市场造成较大影响[16],但从长期来看,随着技术进步,材料生长与切割工艺等问题解决,8 英寸SiC 会加速到来,并与6 英寸SiC 呈长期共存态势。

图7 6英寸与8英寸SiC衬底市场演变 来源:CASA,基本半导体,中国银河证券研究院

2.3 新能源汽车仍然是SiC最大应用市场

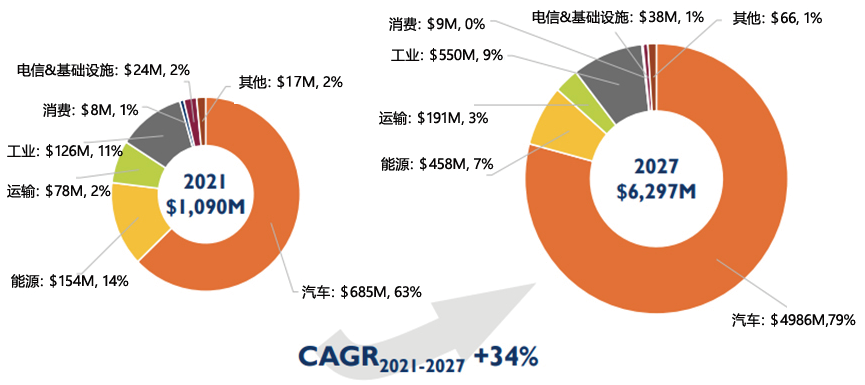

SiC 器件主要用于电动汽车、光伏发电、轨道交通、智能电网、数据中心、充电桩等领域。根据Yole 报道,2021 年SiC 器件市场规模约为10.9 亿美元,2027 增长到62.97 亿美元,2021—2027 年复合增长率达到34%。在多种应用领域中,汽车是最大的应用市场,市场规模从2021 年6.87 亿美元增长到2027 年49.7 亿美元,市场份额从2021 年63%,增长到2027 年79%,如图8 所示。SiC 功率器件在电动汽车领域的市场规模与增长速度明显高于高压充电桩、光伏发电和交通轨道领域,是SiC 产业发展的最大市场最大驱动力。

图8 SiC器件市场概况 来源:Yole report

2.4 产业链垂直整合成SiC行业主流趋势

SiC 器件最大的应用市场是新能源汽车市场,车规功率半导体具有如下特征:产品设计要求高安全性和高可靠性;批量生产要求高稳定性和一致性;供货周期通常一般10~15 年。上述特征更适合采用产业链垂直整合模式(IDM),也就是从设计、制造到封装都由一家公司完成,这种模式可以控制从芯片设计到模块封装的全部流程,更符合汽车对车规半导体高可靠要求,目前国际大厂Wolfspeed、罗姆、ST 等都采用IDM 模式。SiC 产业链垂直整合成行业趋势,未来5 年有可能呈现加速趋势,如图9 所示。国内外企业通过收并购等方式进行衬底、外延及器件全产业链布局;许多整车厂或Tier1 的企业也开始转向自主研发或与上游的SiC 材料和器件企业签署战略合作协议[18],加强对零部件的安全性与成本以及供应稳定性的掌控。

图9 SiC器件市场概况 来源:yole report

3 对我国SiC产业发展建议

3.1 引导产能集中布局,避免产业资源分散

SiC 产业属于资本密集型、技术密集型、人才密集型产业,该领域的领军人才紧缺,核心关键技术还有待突破,各种关键设备与材料近年来由于项目集中上马导致交期延长。行业主管部门应防范低端产能、无效产能盲目建设,有序引导和规范国内产能实现区域集中与主体集中布局。同时,强化技术创新引导,将紧缺有限的产业资源集中用在产业链关键环节上,用在有竞争力的企业主体上,避免没有竞争力的企业盲目扩展,分散有限产业资源,扰乱行业生态。

3.2 尽快布局 8 英寸SiC全产业链

近两年,国际行业龙头掀起一轮8 英寸SiC 晶圆投资热潮,除 Wolfspeed 位于美国纽约州的8 英寸晶圆厂实现小批量供货外,包括ST、英飞凌、Soitec、三菱电机等新老厂商都在积极推进8 英寸SiC 开发布局与产线建设。行业主管部门应引导国内龙头企业围绕8 英寸SiC 进行关键环节布局,我国企业则应加大投入力度,尽快实现8 英寸SiC 衬底技术的突破。同时,国内器件厂商应与衬底、外延等原材料厂商积极配合,协同创新,共同开发8 英寸SiC 材料、工艺等技术,在研发、技术、工艺、质量、产业化等多个维度实现全面突破。

3.3 加强SiC MOSFET产业技术公关

SiC 功率器件包括SiC 二极管(SBD) 和SiCMOSFET, 目前我国二极管产品已经产业化,并实现大规模商用。SiC MOSFET 在关键技术方面还存在一些问题,具体表现为产品成熟度有待提升,器件可靠性、封装和驱动装和驱动等问题尚未完全解决,器件性能优势在实际应用中还未得到充分发挥。相关企业应进一步加大SiC MOSFET 大规模制造能力建设和产品设计开发,推进产品规模上量,并向汽车电子、光伏、储能等应用市场加速渗透。

3.4 加强下游应用企业与芯片企业协同

目前,我国SiC 产业“芯片- 整机- 系统”产业链协同格局尚未形成,内需市场优势尚未得到充分发挥。我国新能源汽车、光伏、储能等应用企业应与SiC 芯片、模块企业联动发展和协同创新,多为国产SiC 芯片提供验证机会,或者通过联合承担国家专项,解决产业行业共性技术难题。在行业内实行“下游考核上游,整机考核部件,应用考核技术,市场考核产品”的用户考核制,通过用户和市场的考核验证,研发成功一批经得起市场检验的高可靠产品,从而加速国产SiC 芯片产业化进程。

参考文献:

[1] Wolfspeed对国产SiC的启示.

[2] Wolfspeed 宣布计划在德国萨尔州建造全球最大、最先进的碳化硅器件制造工厂.

[3] 意法半导体的芯片制造布局.

[4] 意法半导体CEO:将扩增碳化硅产能.

[5] SiC冲64亿!意法半导体在第三代半导体方面有哪些动作?

[6] 144亿元!英飞凌扩产SiC、GaN.

[7] 英飞凌:2030年碳化硅市占率将达到55%.

[8] 又投32亿!安森美第5次扩建SiC厂.

[9] 布局碳化硅十八年 安森美如何改变芯片未来.

[10] 强势扩张第4代SiC,罗姆2023年量产8英寸碳化硅衬底.

[11] 罗姆收购日本一工厂!扩产碳化硅功率器件.

[12] 罗姆:SiC产能将扩25倍,以应对460亿市场需求.

[13] 碳化硅大厂的今天与明天之后.

[14] 碳化硅行业深度研究报告:能量转换链的材料变革.

[15] 第三代半导体何时迈向大硅片?

[16] 碳化硅8英寸时代临近,中国厂商不应错过“早班车”

[17] Power SiC 2022, Market and Technology Report.

[18] 扩产并购之际,碳化硅生态迎来更多形式垂直合作.

(本文来源于EEPW 2023年10月期)

加入微信

获取电子行业最新资讯

搜索微信公众号:EEPW

或用微信扫描左侧二维码